Успехи DeFi в этом сезоне были просто феноменальными. Многие аналитики назвали этот феномен — пузырем, который лопну. Так стоит инвесторам направлять свои инвестиции в основные токены децентрализованных финансов?

Использование возможностей криптовалютного рынка

2020 год войдет в историю криптовалюты как год DeFi. Прошло много времени с тех пор, как мы видели ажиотаж подобного масштаба, вероятно, лучше всего сопоставимый с ажиотажем ICO 2017 года.

Децентрализованное финансирование основано на идее, что технология блокчейн может быть использована для воссоздания традиционных финансовых инструментов, таких как ссуды и страхование. От Maker до Compound и Aave пользователи DeFi, которые считаются поставщиками ликвидности, извлекают выгоду из высоких процентных ставок, доступных для них в рамках этих протоколов.

Давайте кратко рассмотрим основные платформы децентрализованного финансирования с собственными токенами, которые они используют для управления протоколами, и пользуются самым большим успехом.

- MKR

Без сомнения, Maker — один из самых популярных протоколов DeFi на рынке. Децентрализованная кредитная платформа поддерживает Dai, еще один токен ERC20, но он стейблкоин, стоимость которого привязана к доллару США на основе корзины других криптовалют. Maker позволяет любому открыть хранилище для фиксации криптовалютного обеспечения и генерировать Dai под это обеспечение. В качестве децентрализованного протокола он также позволяет поставщикам ликвидности голосовать по вопросам управления с использованием токена MKR.

Что дает токен MKR, так это то, что он необходим для оплаты сборов за стабильность при использовании CDP, например, использование ETH для оплаты сборов за газ при использовании Ethereum. Это сжигает MKR, сокращая общее предложение и делая актив более дефицитным. Владение MKR дает вам доступ к голосованию по предложениям по управлению, а также стабильность стейблкоина Dai.

График токена MKR с начала года на платформе Maker.

Источник: CoinMarketCap

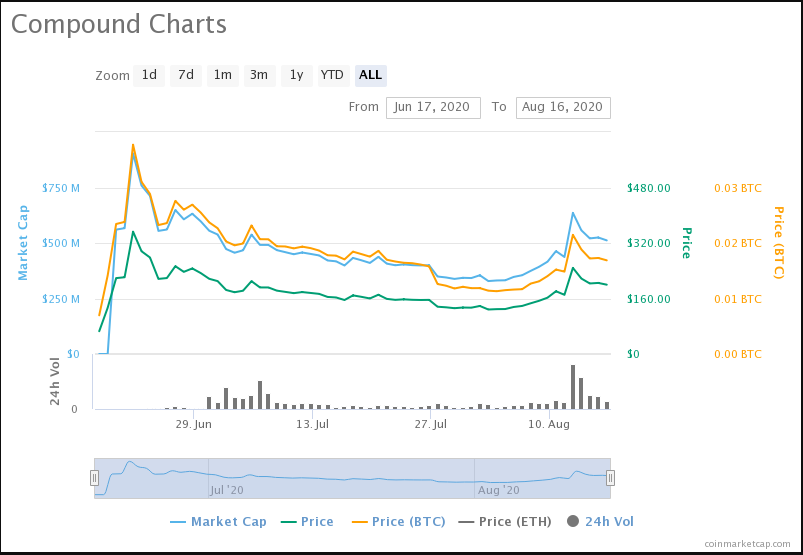

- COMP

Еще один токен управления, выпущенный протоколом алгоритмической фиксации процентов и денежного рынка — это Compound. Токен COMP был выпущен в июне для майнинга сообщества. Другими словами, как поставщик ликвидности, использующий различные пулы на Compound Finance, вы зарабатываете токены COMP для обеспечения ликвидности протокола.

Вы также можете голосовать за предложения по управлению, используя токен COMP. Как указывалось ранее, идея заработать токен COMP, а не покупать его просто путем предоставления ликвидности, вызвала безумие в отрасли. Таким образом, COMP вырос до 372 долларов за актив, что является рекордным максимумом за неделю до того, как он начал корректироваться, и снизился до 126 долларов в августе.

На момент написания общая заблокированная стоимость (TVL) на основных платформах DeFi достигла 7 миллиардов долларов. И не похоже, что он замедляется.

График движения COMP с момента его запуска. Источник: CoinMarketCap

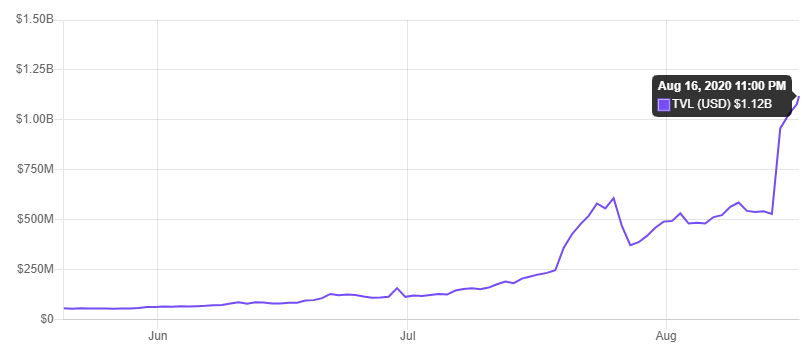

- AAVE

Aave также является протоколом с открытым исходным кодом, и не связан с хранением данных, позволяющим пользователям DeFi создавать денежные рынки. Внося такие инновации, как флэш-кредиты, кредитное делегирование, голосование с помощью холодного кошелька и другие, в пространство децентрализованных финансов, Aave продолжает демонстрировать себя как мощный протокол денежного рынка будущего. Беглый взгляд на DeFi Pulse показывает, что TVL Aave быстро растет. TVL по протоколу преодолела рубеж в 1 миллиард долларов, что свидетельствует об огромном интересе пользователей к платформе.

Кроме того, Aave собирается полностью перейти на AAVE, токен управления своего протокола. Однако цена LEND, его собственного токена, выросла несколько месяцев назад после продолжительного медвежьего состояния, и с тех пор рост не прекращается.

Источник: CoinMarketCap

Изучая все вышеприведенные графики, становится очевидным, что мы переживаем крупный бычий рост DeFi. Однако, несмотря на то, что существует множество других токенов управления, таких как CRV, YFI и т. д., другие токены ERC20 также активно депонируются в протоколы DeFi. BAT, ZRX, REN, ENJ и MANA выступают в качестве залога для кредиторов во многих из этих протоколов. Следовательно, DeFi открыла новый вариант использования этих токенов в дополнение к их первоначальным и предполагаемым функциям.

Метрики, которые следует учитывать при инвестировании в токены DeFi

Обоснованные инвестиционные решения не похожи на азартные игры. Сам по себе риск — это инвестиционное решение, основанное на имеющихся данных. Хотя многие из этих проектов могут показаться прибыльными инвестиционными возможностями, вы как инвестор должны смотреть не на поверхность, а глубоко во внутрь. Необходимо учитывать важные технические и фундаментальные показатели.

Для фундаментального анализа вы должны проверить команду, токеномику и бизнес-модель, стоящую за проектом. Если снова вспомнить Aave, взгляд на команду показывает, что команда очень опытна, продолжая порождать революционные идеи. Очень важно следить за проектом и токеном LEND, который скоро перейдет на токен управления AAVE, от флэш-кредитов до делегирования кредитов и целого нового набора предложений. Короче говоря, команда должна иметь большое значение, прежде чем рассматривать возможность инвестирования в любой токен DeFi.

Еще один важный фактор, который следует учитывать — это соотношение цены и прибыли некоторых из этих токенов. Коэффициент P / E означает, что рынок готов платить x долларов за каждый доллар, произведенный компанией. Это помогает узнать, перекуплен ли токен DeFi или продан. Это форма технического анализа, которая может потребовать некоторых математических навыков. В самом простом смысле он вычисляет, какая часть оценки сети отражается в ежедневных транзакциях или использовании сети.

Но более простым ресурсом для отслеживания этой метрики является Token Terminal, который все еще находится в стадии бета-тестирования. Вы можете легко увидеть соотношение NVT для перечисленных токенов DeFi. Чем выше значение, тем перспективнее он выглядит.

Варианты использования токенов

Как мы уже указывали ранее, большинство токенов DeFi служат важным полезным инструментом в рамках DeFi-verse. Кредиторы могут разместить их в пулах ликвидности, чтобы начать разблокировать проценты, которые со временем увеличиваются. Эти токены можно разблокировать в любое время без разрешения или наказания. Это одно из фирменных преимуществ DeFi.

Кроме того, пользователи протокола DeFi, как правило, используют новую практику, называемую выращиванием урожая. Это практика постоянного перемещения токенов в поисках высокодоходных позиций. И, возможно, самая важная функция этих токенов — это управленческие права голоса, которые они предоставляют держателям. Владельцы MKR, COMP, YFI и т. д. могут голосовать за улучшения протокола, поскольку они содержат собственные токены протокола.

Связанные риски

Риски, связанные с инвестициями в токены DeFi, в основном основаны на ошибках смарт-контрактов. Поскольку большинство протоколов построены на основе аналогичных стеков технологий смарт-контрактов, отказ в одном из них может в конечном итоге создать риск для других.

И, как в дни ICO, мошеннические токены DeFi создаются ежедневно и добавляются к не имеющим разрешения DEX, таким как Uniswap. DEX позволяет любому размещать токены без какой-либо проверки идентификатора. Ничего не подозревающие инвесторы могут стать жертвами этих схем, которые представляют собой не что иное, как классические схемы пампа и сброса.

Кроме того, урожайное выращивание критиковали за то, что оно является неустойчивой моделью, которая потерпит крах. Это связано с его быстрым темпом и высокими процентными ставками, которые ищут валидаторы. Пользователи DeFi в поисках прибыли большую часть времени объединяют свои средства, просто, чтобы привлечь больше прибыли в виде токенов, распределяемых по протоколам, когда пользователи предоставляют ликвидность. Эти токены распространяются в виде токенов управления, которые дают пользователям возможность голосовать за предложения по улучшению.

Валидаторы с высокой урожайностью вряд ли ставят свои крипто-активы управления на предложения по улучшению. Скорее они используют их для получения прибыли при любом признаке повышения цен. Это одна из причин, по которой выращивание урожая вызвало огромную критику даже со стороны DeFi OG. Более того, это практика, в которой должны участвовать только очень опытные арбитражники.

Подводя итог

DeFi определенно может стать словом года с точки зрения крипто-пространства. Впервые по популярности децентрализованные биржи обошли централизованные биржи. Децентрализованное финансирование привлекло невероятное количество новых инвесторов, желающих вложить свои активы в пулы ликвидности, чтобы заработать состояние.

Однако инвесторам не стоит забывать, что рынок криптовалют очень волатилен, и следует определенным правилам, которым следует следовать, чтобы выжить в мире DeFi:

- Исследуете пространство

Когда вы решите инвестировать в рынок токенов DeFi, проведите собственное исследование по интересующему вас проекту. Это довольно распространенный совет, но он очень важен.

- Следите за сообществами

Как только вы определились с платформой и изучили документацию, найдите сообщества пользователей в социальных сетях. Существует множество форумов и социальных сетей, таких как Reddit, Twitter, Telegram и другие сообщества DeFi. У каждого проекта может быть своя тема на любом криптовалютном форуме, таком как BitcoinTalk. Отслеживая успехи и неудачи конкретного проекта, вы можете легко решить, когда лучше инвестировать или выводить деньги.

Социальные сети и блоги могут предоставить ценную информацию. Проверьте, есть ли проект на таких сайтах, как DeFi Prime, DeFi Pulse, DeFi Market Cap. Туда входят только авторитетные протоколы.

- Остерегайтесь рисков

Управление рисками является неотъемлемой частью всего, что связано с криптой и принятием решений. В мире DeFi даже существует определенная классификация рисков, которая может настигнуть неграмотного инвестора.

Поскольку рынок DeFi децентрализован, существует постоянный риск. Каждый проект предъявляет свои собственные требования и законы, чтобы изменить уровень децентрализации, по этому следует быть предельно осторожным.